Если нет автоматического отказа, заявка передается в службу безопасности банка, которая проверяет все представленные данные и документы. Этот процесс занимает некоторое время, так как кредитор должен выяснить, работает ли заявитель в данной организации и верна ли предоставленная информация. Оформление кредита занимает больше времени, если сумма достаточно велика.

Если зарплата «в конвертах», то рассчитывать на кредиты можно только в тех случаях, когда нет подтверждения дохода. В Сбербанке без уплаты 2-НДФЛ можно получить ипотеку.

Содержание

Зачем банк берет время на принятие решения

У каждого финансового учреждения свои критерии одобрения, поэтому если вы не пройдете дополнительную проверку Сбербанка, попробуйте обратиться к другому кредитору. Вы можете узнать о подходящем кандидате, поговорив со специалистом в учебном заведении. Он сообщит вам, что заемщик не подходит из-за требуемой суммы, дохода, возраста, минимального стажа и т.д.

При подаче заявки может произойти автоматический отказ. Это происходит в том случае, если у заемщика в прошлом были проблемы с погашением кредита. Такой клиент просто не пройдет, подробнее об этом здесь.

Вы можете воспользоваться нашим расширенным калькулятором погашения на этой странице, где вы можете установить план погашения и рассчитать досрочное погашение.

Факторов может быть много, и в большинстве случаев они исходят от клиента. Если он неправильно оформил бумаги, или допустил ошибки. Основные причины:

Одновременно с ипотечным договором, подписывается дополнительное соглашение о страховании жилья. От этого отказаться нельзя, иначе банк просто не примет ипотеку. Кроме того, необходимо застраховать свою жизнь. Банк не может обязать клиента сделать это, но от выполнения этого условия зависит размер процентной ставки. Страхование жизни позволяет снизить процентную ставку на 1%. У меня это с первого взгляда.

Когда речь идет о времени рассмотрения заявки, многое зависит от того, насколько быстро человек отвечает на запросы банка о предоставлении справок или документов. Поскольку процесс одобрения ипотеки состоит из нескольких этапов, он занимает много времени.

Почему заявка на ипотеку долго рассматривается

Следует отметить, что для того, чтобы сократить процесс подачи заявки, необходимо заранее заняться подбором недвижимости. Это позволит исключить варианты, которые не соответствуют требованиям банка. После одобрения клиент начнет собирать необходимые справки, а не искать квартиру. Человеку также важно знать, на какой срок выдается ипотечный кредит Сбербанка. Иногда не хватает времени на подготовку документов.

После того как банк одобрил заявку, а клиент нашел подходящую недвижимость, наступает самый ответственный момент. Это подписание ипотечного договора. Задача клиента — детально изучить документ. В основном это пункты, где прописаны сумма кредита, ежемесячный платеж и обязательства сторон. План амортизации составляется отдельно и также должен быть проверен.

Если вам одобрили ипотечный кредит в Сбербанке, вы должны сделать следующее

В первую очередь они востребованы банком, потому что их доход стабилен и известен банку. И, наконец: не нужно доказывать свою платёжеспособность. На сроках это сказывается, потому что они сокращаются до одного или максимум двух дней. Все остальные подают список бумаг в установленном порядке.

Ипотечные программы Сбербанка России ориентированы на различные суммы, группы клиентов и объекты недвижимости. Например, финансовое учреждение предлагает кредиты на покупку квартиры в строящемся доме, покупку дома в сельской местности, также есть кредиты для молодых семей и пожилых людей. Общая стоимость кредита на покупку жилья может быть снижена несколькими способами.

Сбербанк предлагает ипотечные кредиты людям, которые не имеют официальной работы и не могут предоставить справку о доходах (форма 2-НДФЛ). Однако такие заемщики платят на 0,6% больше, чем другие клиенты, из-за повышенного риска невозврата кредита. Согласно российскому законодательству, банк не может заставить клиента оформить страхование жизни, но если клиент отказывается от этого продукта, процентная ставка по ипотечному кредиту увеличивается на 1%.

Предварительное одобрение ипотечного кредита действует в течение трёх календарных месяцев с даты получения сообщения от Сбербанка. Однако, для быстрого оформления ипотеки клиенту нужно предоставить документы на выбранную недвижимость и заключить сделку как можно раньше. Лучшая стратегия для заёмщика – обратиться к ипотечному специалисту банка, выбрать объект жилой недвижимости и подписать кредитный договор.

Как снизить переплату по ипотечному кредиту в Сбербанке? Советы заёмщикам

Клиентам рекомендуется запрашивать минимальную сумму для снижения размера переплаты. Сбербанк вводит максимальную величину ипотеки для жилья 85% оценочной или договорной стоимости жилого помещения. Первоначальный взнос по кредиту составляет от 15% итоговой цены квартиры или дома, но клиентам следует выплачивать из собственных средств не менее 30%.

Граждане, впервые обращающиеся за ипотечным кредитом в Сбербанк, могут обратиться за консультацией к ипотечному брокеру. Специалист поможет вам найти желаемую недвижимость, проверить актуальность документов на квартиру или дом и подготовить заявку на кредит у агента Сбербанка. К сожалению, ипотечные брокеры не гарантируют получение ипотеки, но они повышают вероятность положительного решения.

Многие клиенты, оформившие онлайн заявку на ипотеку, получают отказ в кредите. Такой вариант развития событий может быть вызван недостаточным уровнем дохода, некорректным заполнением документов и проблемами с юридическими оформлением объекта недвижимости.

Потенциальный заёмщик, желающий оформить ипотечный кредит в Сбербанке может повысить вероятность одобрения заявки. Банк не раскрывает по каким критериям выбирается заёмщик, но дает клиентам общие рекомендации.

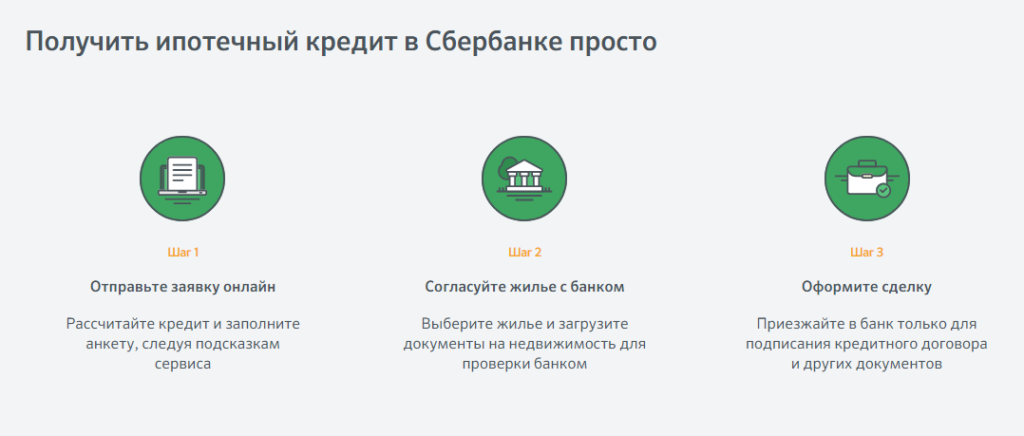

Постепенные действия

Выбирать программу необходимо, исходя из того что требуется заемщику.

Что потребуется

Чтобы получить ипотечный кредит на покупку дома или квартиры, клиент Сбербанка должен внимательно изучить все имеющиеся предложения и подготовить документы для рассмотрения.

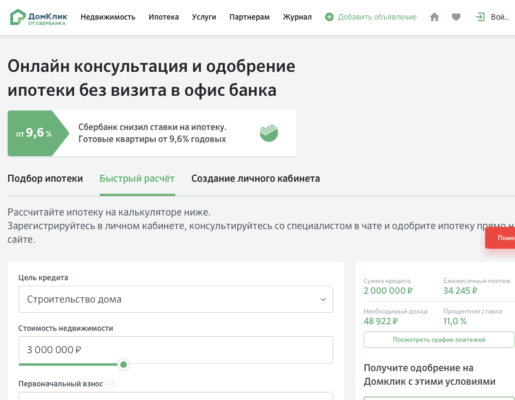

В этом случае, если есть возможность подавать заявку в режиме онлайн (это не так уж и сложно), то это сделать совсем несложно. Нужно зайти на главную страницу Сбербанка, выбрать раздел «Ипотека» и там уже найти нужную программу. После нажатия кнопки открывается кредитный калькулятор и форма регистрации. Уже зайдя в эту форму, пользователь получает возможность отправить заявку на кредит.

В любом случае, придется прийти в банк и подписать кредитный договор.

Кредитная история является основополагающим фактором для банковской компании при принятии решения об одобрении ипотеки. Это проверяется с помощью кредитного бюро. В нем фиксируется информация о предыдущих долгах, просрочках и отказах в кредите.

Способность потенциального заемщика выплачивать ипотечный платеж, не испытывая критического финансового стресса, является одним из наиболее важных факторов. Необходимо тщательно рассмотреть доход заемщика в соотношении с суммой запрашиваемого кредита.

С каждым годом популярность ипотечного кредитования в России растет. С помощью данной услуги можно приобрести первое в жизни жилье, улучшить условия действующего проживания либо купить ещё одну недвижимость. Заемщику важно знать условия одобрения ипотеки от банка.

Кредитная история

Есть в России финансовые организации, которые готовы выдать ипотеку клиентам до 18 лет. Предложений по кредиту мало, так как в возрасте сложно наработать необходимый стаж. Для людей старше 55 лет вероятность одобрения ипотеки резко снижается. Это обусловлено тем, что заёмщику будет более 65 лет.

Лучший результат дает эксперт по ипотечному кредитованию, специалист такого направления:

Существует ряд требований, которые необходимо учитывать, чтобы заявка на ипотеку была одобрена:

К наиболее распространенным причинам отказа в выдаче ипотечного займа относят:

От вас также могут потребовать предоставить:

После того, как кредит одобрили и жилье уже выбрано — следует подобрать подходящий вариант жилья. Это можно сделать через риэлтерское агентство или самостоятельно. В частности, в «ДомКлик» можно найти жилье с учетом его расположения и цены. Параметры вводятся автоматически или автоматом.

Именно банк принимает окончательное решение о необходимости проведения оценки имущества.

Документы по ипотеке

После того, как заявку одобрили и получили одобрение — подписать документы.

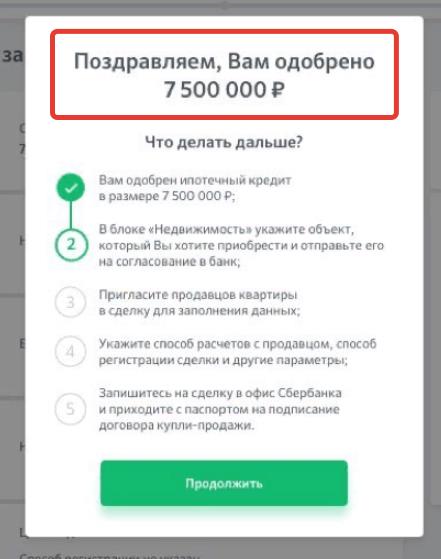

Решение принимает банк после того, как заявка рассмотрена. Заёмщик узнает о нем из SMS. Одобрения обычно ожидают до пяти дней. Действие его длится до пяти дней, и начинается с момента вынесения решения. Со дня окончания этого периода у клиента имеется время для решения вопроса с подбором жилья, а также представления документов в кредитное учреждение.

Вам может быть отказано в получении ипотечного кредита в Сбербанке в следующих случаях

Клиенты, уже выбравшие квартиру в ипотеку или имеющие возможность ее оформить сразу после выбора жилья могут перейти к этапу одобрения ипотеки. 89 дней остается у клиента для оформления сделки. Если заемщик после одобрения хочет изменить условия договора, он должен обратиться в кредитную организацию.

Этапы получения ипотеки отличаются. Оформление ипотечного договора требует соблюдения всех условий кредитной организации.

В Сбербанке не располагают информацией о предодобренных займах. Поэтому, при получении сообщения с соответствующей информацией следует обратиться на горячую линию кредитной организации. Это позволит выяснить, является ли смс маркетинговым ходом Сбербанка или его получение гарантирует одобрение ипотеки.

Как поступить с предодобренной ипотекой от банка?

Как правило, банки не афишируют возможность получения второй ипотеки при наличии договора ипотечного кредитования. Для открытия кредита либо второй ипотеки заемщику придется подтвердить свою платежеспособность. Не менее важным является и отсутствие просроченных платежей по имеющимся обязательствам.

В этом случае вы можете обратиться в отделение банка, где специалист подготовит заявление. Заполнение анкеты может занять около часа, после чего она будет отправлена на предварительную экспертизу. Таким образом, текстовое сообщение является лишь маркетинговой уловкой Сбербанка для привлечения клиентов, и никакой предодобренной ипотеки на имя получателя уведомления не было.

В момент, когда покупатель получает свидетельство о праве собственности и предоставляет весь пакет документации по заключенной сделке. После этого банк обязан перечислить на счет продавца средства за приобретенный заемщиком объект недвижимости. Максимальный срок зачисления денег составляет 5 рабочих дней.

Еще одним преимуществом этого метода является то, что сделка совершается в электронном виде с электронной подписью — за купленный таким образом дом можно получить отличный возврат налога на недвижимость. Желаем вам удачи в приобретении ипотечного кредита!

У заемщика есть всего 2 месяца, чтобы представить эти документы.

Вы можете подать заявку на ипотеку лично в ближайшем отделении Сбербанка или через портал Сбербанка ДомКлик, где можно сразу предварительно рассчитать стоимость ипотеки с помощью онлайн-калькулятора заявки.

Первый взнос после одобрения ипотеки в Сбербанке

Вот долгожданный ответ из банка — кредит одобрен! Что же делать дальше? В зависимости от условий ипотеки (общие или льготные условия), вам придется подготовить всю документацию на покупаемую недвижимость или, если вы еще не выбрали квартиру, вам придется найти квартиру и представить документы в банк для одобрения:

Если вы собираетесь взять кредит на общих условиях, вам нужно иметь паспорт и справку 2-НДФЛ или по форме банка о текущем заработке с работы. Если вы хотите воспользоваться такими льготными программами как ипотека с господдержкой для семей со 2-м или 3-им ребенком, то в зависимости от целевой программы жилищного займа придется предоставить дополнительные документы.

Заявка рассматривается до 5 рабочих дней. В редких случаях процесс может затянуться — в зависимости от объема полученных документов и количества обращений клиентов банка с заявками на ипотечный кредит.

В зависимости от того, у какого лица вы собираетесь приобрести жилье — юридического или компании — могут потребоваться другие документы, которые банк запросит у вас при необходимости. То же самое относится и к строительству собственного частного дома.

Если представленная документация не вызывает нареканий, срок подписывается в день подписания договора. Если страховка оформляется одновременно, то и оформление страховой происходит в тот же день. Заемщик имеет право отказаться от неё, но при этом процентная ставка значительно вырастет. Защита имущества от рисков является обязательным условием, которое должно соблюдаться в течение всего периода кредитования.

Сбербанк занимает одну из лидирующих позиций в сфере ипотечного кредитования. Направление продолжает оставаться востребованным и популярным уже несколько лет, а для многих семей услуга является единственным способом обзавестись жильем. Выполнение процедуры отличается сложностью.

В организации существуют особые требования к страховщику, поэтому эксперты советуют заранее выбрать фирму для сотрудничества.

Сбор документов для получения ипотеки в Сбербанке

Одобрение заявки Сбербанка

Если заключается ипотечный договор, то гражданин должен предоставить гарантию, так как это предполагает суть услуги. В качестве гарантии может выступать приобретаемая недвижимость или жилье, находящееся в собственности заемщика.

Если человек не пользовался ипотечным кредитом, он может предположить, что после одобрения заявки Сбербанк предоставит запрашиваемую сумму. В теории схема значительно сложнее, ведь клиенту предстоит пройти целый ряд этапов до получения денег в долг.

Подписание контракта в кибербанке

Прежде всего, это имущественное страхование, которое покрывает риск возможной утраты (гибели) и повреждения (порчи) приобретенной с помощью ипотечного кредита недвижимости вследствие воздействия природных факторов, гражданских беспорядков и других обстоятельств, которые покупатель квартиры (страхователь, заемщик) изначально не может предотвратить.

Процедура оценки заложенной недвижимости оплачивается покупателем недвижимости, который является бенефициаром ипотеки. Оценщик берет за свои услуги от 3 000 до 5 000 рублей. Отчет оценщика об оценке включает следующие обязательные разделы:

Поэтому к решению этой задачи следует подойти очень ответственно.

Оценка стоимости жилья

Банки предлагают иные страховые продукты, в том числе поручительства.

Заемщик должен понимать, что перечисленные выше дополнительные страховые продукты не являются для него обязательными. Он может отказаться от этих услуг, однако банк в этом случае уже будет устанавливать для него повышенную ставку процента.

Требования банка к закладной (ценной бумаге) :

После одобрения банковской ипотеки деятельность покупателя жилой недвижимости (заемщика) сводится к следующим шагам: